作者: 币安app官方 日期:2024-09-23 02:52

June 2022, Simon

Data Source: Footprint Analytics - Investing in Bear Market Dashboard

毫无疑问加密货币的熊市又来了。比特币比历史高点下跌了70%,以太坊下跌了80%。曾经公链第三的 Luna 也在此期间陨落,各种山寨币和 GameFi token 也几乎失去了所有价值。

在牛市中只要做到 beta 投资随大势就能获得被动收益。但在熊市中我们需要利用alpha投资来寻找投资机会。

在熊市中的 DeFi 寻找机会

DeFi 几乎拷贝了所有传统金融的模式,从借贷到金融衍生品。DeFi 与传统金融项目最不同的主要在于使用了智能合约,信息上链更加透明,还铸造了自己的 token 作为激励。

但缺乏传统金融的强监管,token 的价格波动浮动巨大,甚至一个巨鲸的操作就能产生重大影响。并且 DeFi 始终缺少与现实世界的融合,加上进入区块链的高门槛,让它已由快速发展期进入瓶颈期。

DeFi 的用户经历了初入币圈的惊讶,现在已摸清了它的套路,一些缓释的 token 发行也逐渐减少,如今的 DeFi 很难再有一年前的收益率。

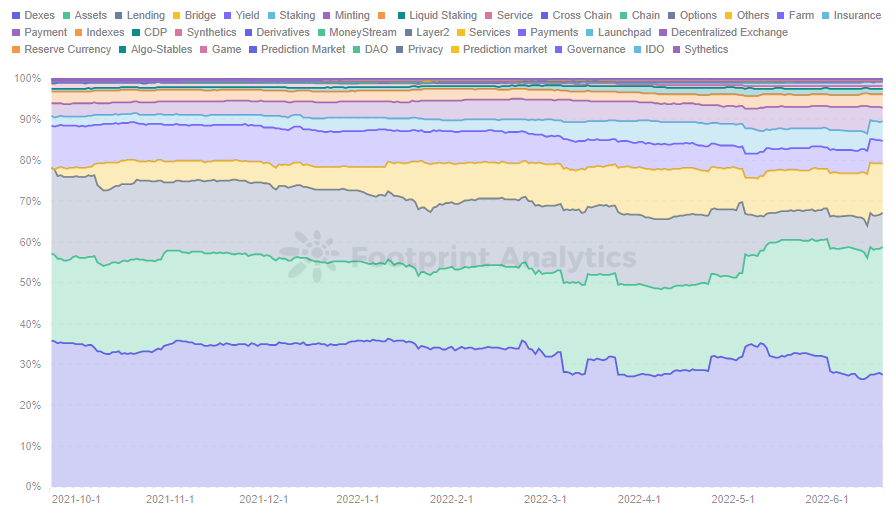

使用 Footprint Analytics 的数据按类别分类可以看到,曾经被誉为 DeFi 两大基石的 DEX 和 Lending 格局已经悄然变化。各大公链中 DEX 的 TVL 也不再是第一,市场份额下跌至 27%。而原第二名的 Lending 已逐步被超越,如今 Lending 的市场份额仅 8%,甚至排在 Yield 之后,而 Bridge 已占据了 18% 的市场。

Footprint Analytics - Market Share of TVL by Category

在对宏观形势有了初步判断的基础上,如果无法判断 token 何时触底,通常可以考虑使用定投的策略。将资金等额的分配,定时定量投入,虽然可能无法获得超额利润,但大概率可以通过微笑曲线获得盈利。

用户仍需注意的是并不是所有 token 都适合这种方式,土狗项目只会让本金流失的更快。定投项目需要长期投资,因此更适合选择主流且获得更多认同的 token。

因加密货币高波动产生 FOMO 情绪很难做出正确的决策,尤其在熊市中,因此使用稳定币是相对低风险的投资方案。不论是 Lending 平台还是 DEX 平台都不乏对稳定币的投资,用稳定币组成 LP 还能避免无偿损失。虽然稳定币有较多的用例和较小的波动性,但要记住它也存在着风险。

经过 UST 暴跌后,算法稳定币的安全性让人担忧,只靠算法至今还没有一个让人觉得很安全的案例。中心化稳定币的信息不透明也存在一定安全问题,超额抵押稳定币的清算风险同样需要留意。

根据 Footprint Analytics 的数据显示,本次大跌让 DeFi 最大的稳定币 DEX 平台 Curve 的 TVL 也发生断崖式下跌。因此不要盲目的选择,选择一个你认同它模式的稳定币。

Footprint Analytics - Curve TVL

在熊市中的 GameFi 寻找机会

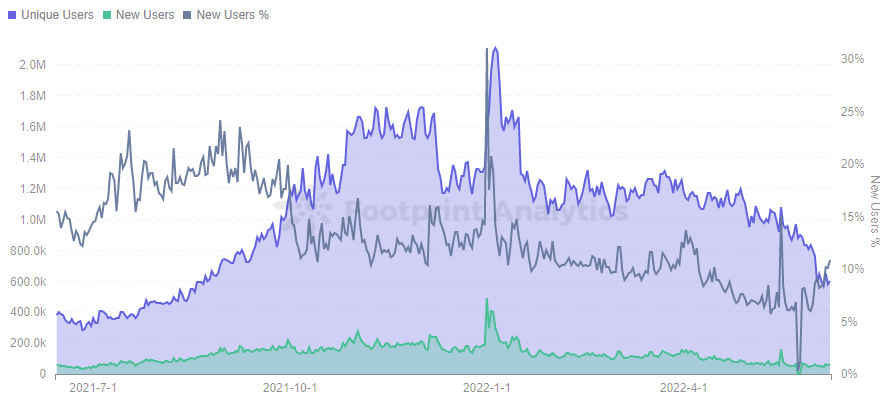

从 Footprint Analytics 的数据看到,GameFi 唯一用户数在 2021 年末发展达到高潮,1 月份又迎来最高点,之后震荡下行。在 5 月末发生了比较明显的下跌,新用户也逐渐下降。 6 月 8 日的新用户为 6.5 万,唯一用户数 60.6 万,仅是高峰时的 30%。

Footprint Analytics - Daily Gamers Trend

GameFi 1.0 迅速发展,玩家经历过各种游戏后最多的感受应该就是——无聊。目前的游戏可玩性都较差,项目大多只以 token 做为奖励机制吸引大批挖提卖玩家,项目周期基本只有短短数月。

在众多 GameFi 项目中选出一个可以投资的项目并不容易,很可能会变成为老用户回本的“韭菜”。这时可以从项目热度、新玩家增长、老用户留存以及 token 循环情况评估。在早期进入会更有可能回本,同时要更加要关注项目方的动态,根据项目方的动态及时做出决策可能在币价波动的前夕抓住机会。

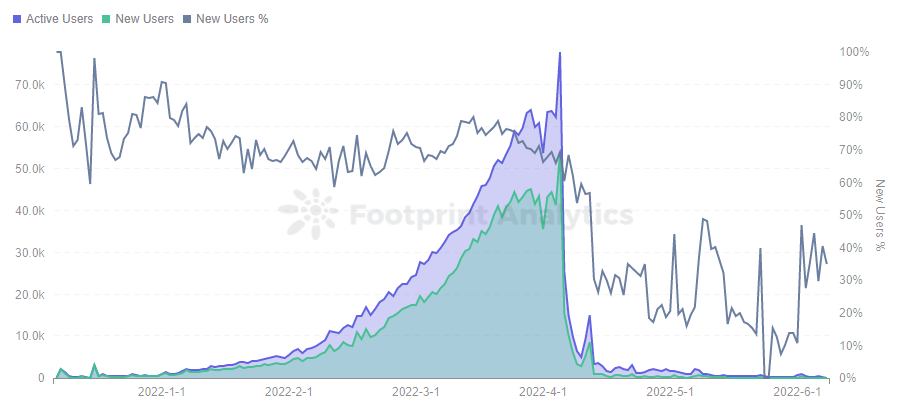

例如 StarSharks 项目前期模式得到了众多用户青睐,大批用户融入,也包括打金工作室,让项目数据快速上升。但过快用户涌入导致项目 token 被过多铸造,token 膨胀导致价格持续下跌。当项目方意识到问题解除租赁业务后,用户数据也发生断崖下跌,不再能吸引到新用户,token 价格便陷入了死亡螺旋。

Footprint Analytics - StarSharks Daily Users

从留存率来看,也明显看到 StarSharks 的下跌,4 月进场的用户只有 1.7% 留存了下来。前期的老用户都已流失掉,只有在去年 12 月进场的用户还有 6.1% 的留存,推测可能因这批用户以较低的成本拥有 NFT,现基本已经回够了本,此后的产出均为纯收益。因此选择正确的进场时间尤为重要。

Footprint Analytics - Monthly Retention Analysis

除了关注整个市场的宏观情况,项目方的宏观调控也很重要。虽然这与去中心化相悖,但在早期进行有效的控制能防止 token 价格暴涨暴跌,让项目更长久的发展。因此用户要密切关注项目方动态,如项目方在社区的发言或组织的活动,能及时了解项目未来方向,在发生变动前做出正确操作。

在 GameFi 陷入瓶颈时,一些传统的游戏商开始进军区块链的世界。VC 们也早在 3A 游戏上开始了布局,最具代表的 Illuvium 仅发布预告便获得大量关注,币价最高时达到 1800 美元。

3A 游戏虽然开发成本高、周期长,但游戏的精美画面和丰富的可玩性都将会吸引更多看重游戏内在价值的玩家。它们能否打破死亡螺旋的魔咒可以静候在今年上线的游戏的表现。

在熊市时的投资不能只寄托于投机,更应该找寻这种有价值的游戏。传统游戏方的开发能力毋容置疑,但它们能不能适应区块链,做出适合币圈用户的游戏还要关注其经济模型。

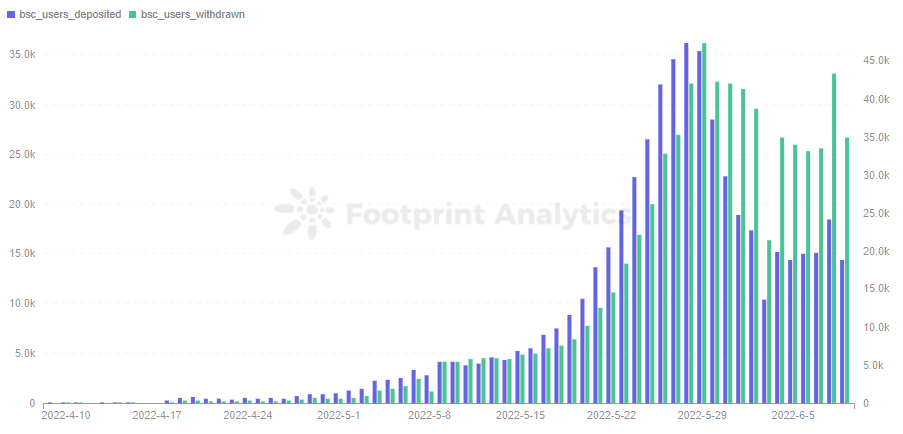

StepN 将 X-to-earn 的模式推向了热点,甚至曾经一度被认为是可以解决死亡螺旋的出路。但随着一系列负面消息,从 6 月开始明显看到在 BSC 链上 StepN 的提现用户超过了存入用户,token 也一路下跌。

Footprint Analytics - StepN Daily Users Deposited & Withdrawn on BSC

不论 StepN 的尝试最后是否能成功,X-to-earn 的模式在短期内都会是受到关注的领域。多看并谨慎选择是关键,分析项目自身价值优势,在项目前期的低点进入才能尽可能降低被套牢的风险。

结语

传统金融中获利的首选就是利用信息差。区块链的数据信息都是公开透明的,对数据的整合分析是对减少信息差必不可少的步骤。人也许会说谎,但数据不会。

当把握了宏观的趋势后,多参加看好的项目的社区活动,接收更多信息快速做出判断都是能在这熊市中更好的生存下去的方法。

本文来自 Footprint Analytics 社区贡献

Footprint Community 是一个全球化的互助式数据社区,成员利用可视化的数据,共同创造有传播力的见解。在 Footprint 社区里,你可以得到帮助,建立链接,交流关于 Web 3,元宇宙,GameFi 与 DeFi 等区块链相关学习与研究。许多活跃的、多样化的、高参与度的成员通过社区互相激励和支持,一个世界性的用户群被建立起来,以贡献数据、分享见解和推动社区的发展。

以上内容仅为个人观点,仅供参考、交流,不构成投资建议。如存在明显的理解或数据错误,欢迎反馈。

版权声明:

本作品为作者原创,转载请注明出处。商用转载需联系作者授权,擅自商用转载、摘编或利用其它方式使用的,将追究相关法律责任。