作者: 币安app官方 日期:2024-09-23 07:40

原文标题:《你想成为一个成功的加密投资者吗?阅读这 10 条投资原则》

撰文:Miles Deutscher

编译:Kyle

你想成为一个成功的加密投资者吗?

那么你必须了解这 10 条投资原则,帮助指导您的加密之旅。

1. 永远不要搞报复交易

在遭受重大投资打击之后,作为投资者总是有追逐弥补损失的诱惑。

赔钱很痛苦。但在大多数情况下,寻求报复会适得其反,而且往往会导致进一步的损失。

我们只要看看 3 AC 的情况,就可以看到这种心态的危险。

在 $LUNA 上损失 5.6 亿美元后,他们继续将资金投入到高风险交易中,并增加杠杆以试图「挽回」亏损。

在扑克中,这被称为「pot stuck」。

也就是,「已经花费的努力或金钱促使你继续留在台桌上,即使这是一个失败的提议。」

他们不断往底池里投入资金以弥补之前的损失,从而导致风险成倍增加。

请记住,每笔交易的成功概率实际上都是「重置」的,并且完全独立于上一次。

过去的交易与新的交易无关。这种被误解的信念被称为「赌徒谬误」。

2. 有目的地投资

在你做任何事情之前,你必须确定你是什么样的投资者。

您是否在长期的时间范围满满加仓,逐渐积累投资(DCA)?您更喜欢日间交易还是波段交易?还是两者兼而有之?

准确确定您的投资组合中分配给每个策略的百分比。

在做出任何投资决定之前,问问自己:

3. 有计划的 DCA

许多投资者选择 DCA 策略作为他们首选的投资累积方法 —— 投资者随着时间逐渐的投入部分资金而不是一次性的全部投入。它消除了市场时机的投机。

但是,除非您非常勤奋并在严格的计划下执行,否则即使 DCA 策略也会引入多个失败点。

在您部署一分钱之前,请定义您的确切方法并遵守它。

一个例子:

每周将 1000 美元部署到 $BTC、$ETH、$DOT 和 $SOL(400 美元、300 美元、150 美元、150 美元)。

价格每下跌 / 上涨 10%,您的 DCA 可能会增加 / 减少 10% 的美元价值。

每月一次,审查您的策略并制定下个月的计划。

4. 做你自己的研究

您刚刚观看了您最喜欢的 YouTuber 的视频,或者看到了来自 Twitter 的「大 V」的推文。FOMO 的诱惑是非常容易上头的。不过,千万别这样。

大 V 的观点应该仅作为一个起点。下一步(也是最重要的一步)取决于您自己的研究。

消费别人的内容是寻找新项目的好方法。但是,一旦这些项目出现在您的雷达上,你就该进行尽职调查了。

这个过程包括什么?

5. 明智地将利润进行再投资

上个周期,许多投资者(包括我自己)犯了将山寨币利润滚动到更多山寨币的错误。

尽管在短期内这可能会奏效,但因为您正在玩烫手山芋游戏,所以很危险。

最终,市场终将转向。

我给你举个例子。我买了 1000 美元的 FLOKI,后来变成了 30000 美元。

我没有将利润转换成美元和 $BTC,而是将它们换成其他 L1,例如 $FTM、$AVAX 和 $LUNA。

这曾经的 3 万美元现在只价值约 3 千美元。

尽管我在其他投资中做到了这一点:在这种情况下,我应该做的就是摆脱我的头寸并将现金转移到稳定币 / BTC。

归根结底,大多数山寨币都是为了赚取更多现金的一个代理。

您可以将财富存储在您选择的任何资产中(稳定币、BTC、股票、房地产等)。但请确保您的所有投资都针对您的最终目标。

只有落袋为安的利润才是真的利润。

6. 像机器人一样交易

加密货币中的情绪是你最大的敌人。作为人类:我们倾向于在拉盘时过度自信,而在暴跌时过度受影响。

鲸鱼以散户情绪为食,并像一只鲸鱼一样获利 —— 你需要加入它们,成为一只鲸鱼。

亏钱比赚钱更痛苦。

损失 100 美元比赚得 100 美元的喜悦要痛苦得多。这在行为经济学中被称为「亏损厌恶」。

「人类经历不对称的损失比经历同等的收益更严重」。

这是危险的,因为它可能导致不合理的行为和决策,例如为了避免损失而长期持有亏损的投资。

解决方案?无论价格走势如何,都坚持你的计划(除非你的论点发生了根本性的变化)。

7. 多元化是关键

我想在这里谈谈两种类型的多元化:加密多元化和资产配置。

首先确定与您产生共鸣的叙述(互操作性、隐私、L2 等)

然后,将赌注押在在其领域占主导地位的协议上。拥有各种项目 / 叙事可以分散风险,因此您不会过度接触某个特定领域。

但不要过度多样化。您可以将更多的资金分配给您最有信心的资产。

对您相信的协议下大赌注,并进行足够的对冲以弥补不利影响。

此外,不要陷入认为自己多元化的陷阱,而实际上并非如此。

例如,许多投资者在 $LUNA、$UST 和 $ASTRO 中有很大的权重。他们认为他们是多元化的,但实际上所有 3 种资产都具有相似的协议风险。

您可以将此理论扩展到更广泛的加密投资组合分配。

你可能持有 10 种不同的 L1,并认为你是多元化的,但它们的价格走势通常是同步的。

这就是非加密资产配置的用武之地。

这不是在 Crypto Twitter 上发表的流行声明,但我认为拥有 100% 的加密资产是不负责任的。

如果你年轻,你可以将权重偏向风险资产。但你还应该致力于在股票、房地产等领域实现多元化。

这些资产类别可能不会产生我们渴望的与冒险者相同的回报,但它们至关重要。

我的股票持有量从最近的加密货币低迷中帮我减轻了很多压力,并且是对多元化重要性的宝贵提醒。

8. 顺势而为,不要逆势而为

「趋势是你的朋友,直到趋势结束。」- @kyledoops

在交易方面,这条规则是必不可少的 —— 因为它可以确保您在市场走势中处于正确的位置。

但对于投资者来说,这条规则具有双重意义。

接受当前的市场方向,但相应地调整您的策略。

例如,在 2 月份,宏观经济状况和价格走势都表明熊市的开始,因此与其试图「抓住落下的刀」,不如调整时机。

我之前谈到了根据市场情绪改变你的 DCA 金额。这是在牛市或熊市期间最大化您的入场券的一种方式。

与潮流合一。

抓住底部是不可能的,但幸运的是 - 你不必这样做。

9. 以对你有利的方式利用社交媒体

在加密货币中,Twitter 是一个好去处。

有惊人的内容创建者和资源可帮助您实现目标。

但是,只有当您将其视为学习的工具而不是分散注意力的工具时,它才会有效。

这是我的重要提示。

如果您想从 Twitter 中获得最大价值,那么拥有精心策划的提要至关重要。设计这个从你的「以下」列表开始。

为了帮助您入门,请查看我的线程,其中列出了我最喜欢的加密帐户。

该算法将根据您喜欢和与之互动的内容推荐帖子。与质量互动。

如果您想了解最新消息,还可以按时间顺序对您的提要进行排序。

您可以根据自己的喜好更改时间线。

但是,掌握最新消息的最简单方法是启用发布通知。

为您最喜欢的创作者 / 新闻来源打开通知,以确保您不会错过任何帖子。

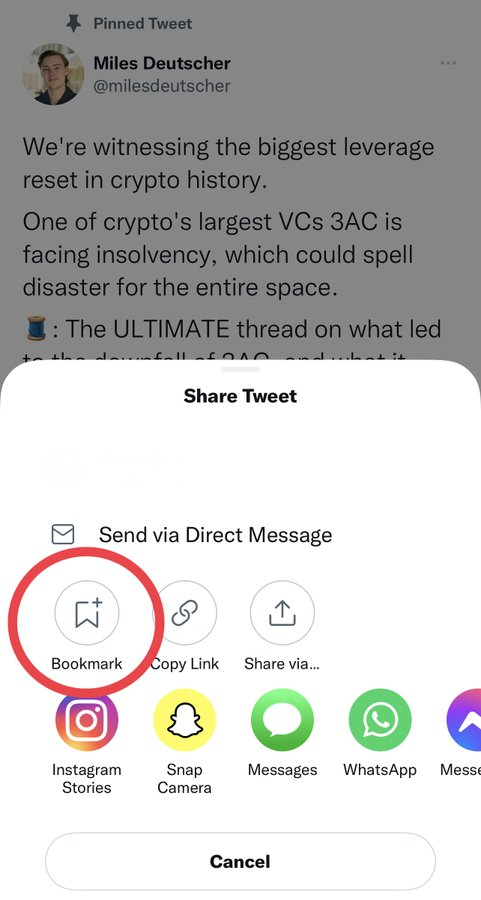

另一个被低估的推特功能是书签。

如果您遇到一个让人惊讶的好帖子,为什么要浪费它

通过为它们添加书签来跟踪最好的帖子,这样您就可以随时参考它们。

通过单击「分享」图标,然后单击「书签」来为推文添加书签。

如果你想记住内容,大脑喜欢重复和主动回忆(检索信息)。

Readwise 是一个很棒的应用程序,可以帮助您解决这个问题。它会向您发送每日精选电子邮件。

10. 跟随聪明的钱

如果您想产生巨额回报,则必须跟随该领域的顶级投资者和思想。

顶级风投和加密货币对冲基金可以在公众面前获取信息和数据。

那么,你如何做到这一点?幸运的是,我们有工具可以提供帮助。